최근 고려아연의 유상증자 발표가 주목을 끌고 있습니다. 많은 이들이 이 발표를 통해 최윤범 회장과 영풍 및 MBK파트너스 간의 치열한 경영권 다툼을 엿볼 수 있었기 때문입니다. 이번 사건은 단순한 자본 조달의 이슈가 아닌, 회사의 미래와 일반 주주들의 권리 문제까지 얽힌 복잡한 상황으로 이어지고 있습니다. 더욱이, 이번 사태는 과거 현대엘리베이터의 유사한 사건과 비슷한 양상을 보여 전문가와 투자자들 사이에서 뜨거운 논란을 일으키고 있습니다.

페이지 콘텐츠

유상증자의 배경과 의도

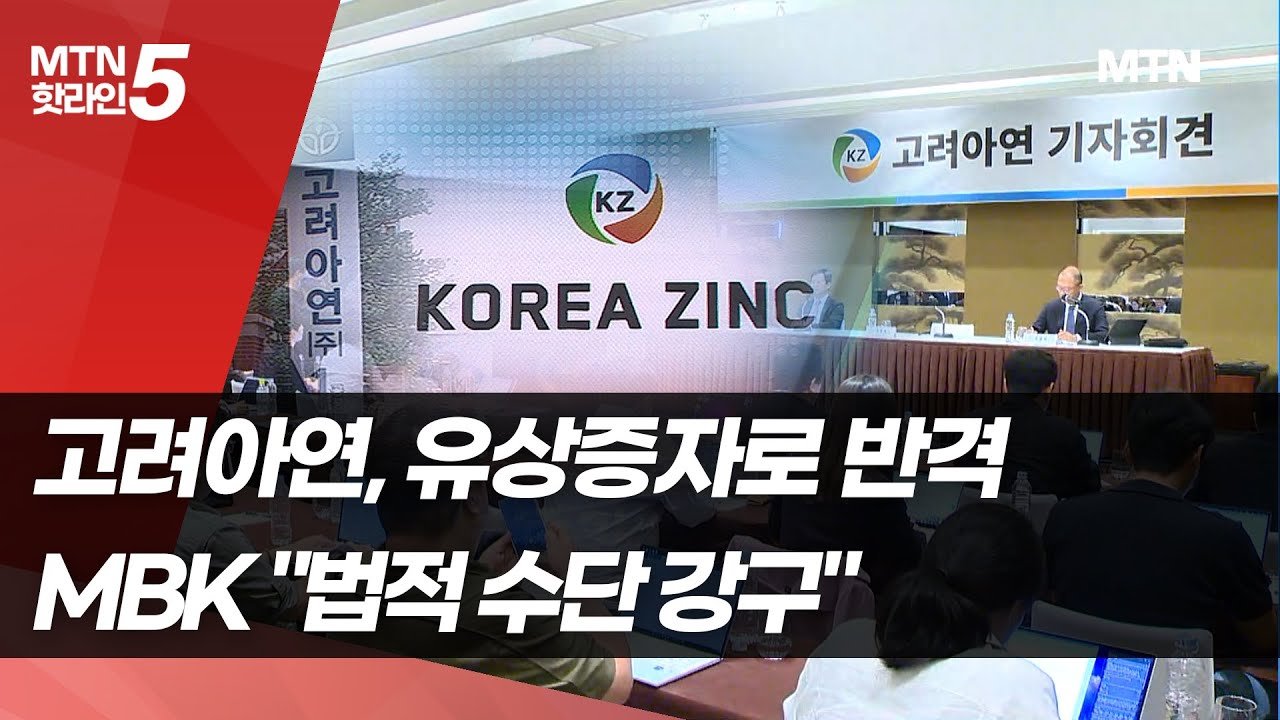

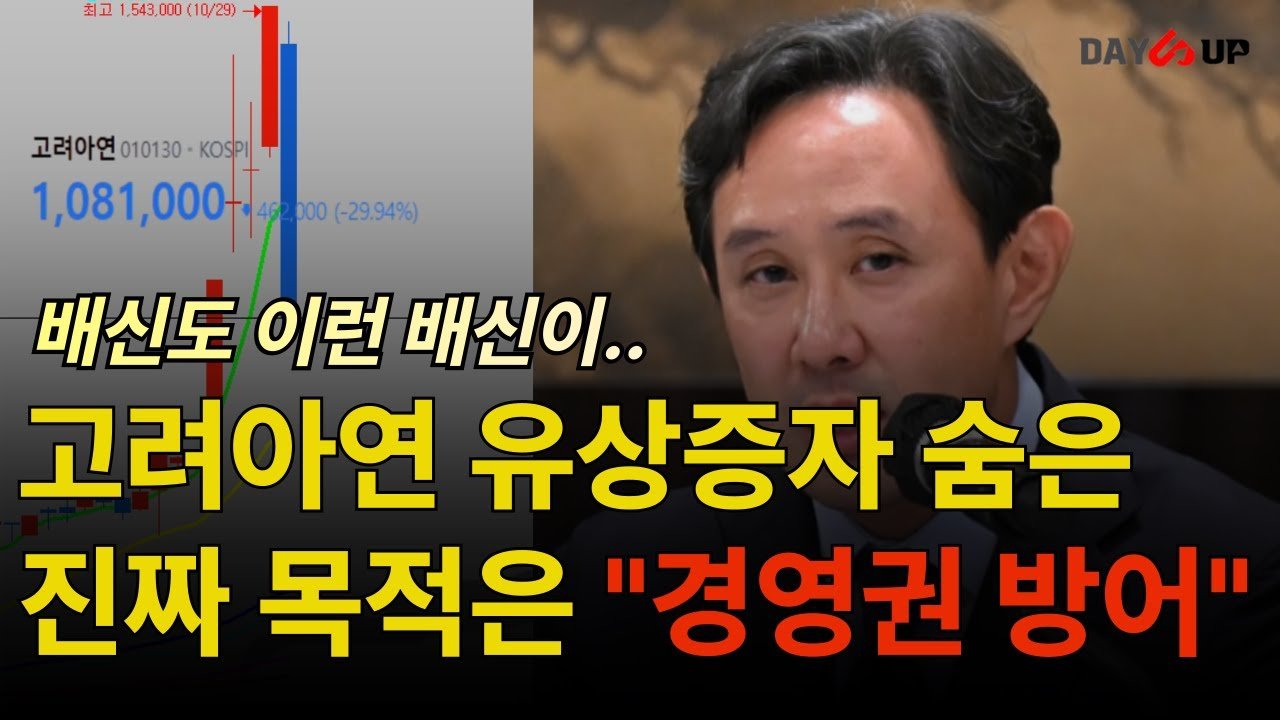

고려아연 최윤범 회장은 최근 유상증자를 결정하면서 영풍 및 MBK파트너스와의 지분율 격차 해소를 주요 목표로 삼았습니다. 이번 유상증자는 그랜트 하얏트 호텔에서 발표되었으며, 총 2조 5000억 원 규모로 진행됩니다. 유상증자 가격은 고려아연의 최근 종가 154만 3000원의 43%에 해당하는 67만 원으로, 이는 기존 투자자들에게 큰 충격을 주었습니다. 이러한 조치는 단지 자본 조달이 아닌, 현재의 지분 구조를 바꾸려는 의도가 반영되어있습니다. 최 회장은 자사주 매입 및 소각을 통해 상대방의 지분을 잠식하는 전략을 구사하고 있으며, 이는 비판의 목소리를 낳고 있습니다.

1인당 청약 물량 제한의 논란

고려아연이 이번 유상증자에서 청약 물량을 1인당 최대 3%로 제한한 것이 법적 논란으로 이어질 가능성이 있습니다. 이 제한은 우군의 지분 확대를 도모하려는 의도로 해석되며, 다수의 일반 주주에게 공정한 기회를 차단하는 것으로 간주되고 있습니다. 전문 변호사들 사이에서도 이러한 제한이 합법적인지에 대한 의견이 분분합니다. 특히, 일반공모의 취지를 고려할 때 자의적인 물량 제한은 시장의 공정성을 해치는 행위로 비춰질 수 있습니다. 이는 현재 주주들의 권리를 포함한 큰 논란으로 확산되고 있습니다.

경영권 방어의 전략적 선택

이번 유상증자는 단순히 자본 조달을 넘어 경영권 방어를 위한 전략적 선택으로 비쳐질 수 있습니다. 최 회장은 기존 우군과의 연대를 통해 지분율 역전을 노리고 있으며, 이를 통해 영풍·MBK 측의 영향력을 약화시키려는 의도가 뚜렷합니다. 하지만 이러한 조치가 필요한 상황이기 때문에 그에 비례한 법적, 윤리적 리스크도 함께 수반되고 있습니다.

법적 제재의 가능성

영풍과 MBK파트너스는 이번 유상증자에 대해 법적 제재를 행사할 가능성이 높습니다. 과거 현대엘리베이터 사건과 유사한 측면이 보이며, 이는 최 회장의 경영권 방어가 주주들에게 반하는 결정일 수 있습니다. 법조계에서는 이번 증자가 경영권 방어를 위한 것이지, 회사와 주주들의 이익을 위한 것이 아니라고 지적하며 우려를 표하고 있습니다. 이러한 경과가 실제로 법원에 의해 수용될 경우, 고려아연은 심각한 타격을 받을 것입니다.

요약정리

고려아연의 유상증자는 경영권 방어의 일환으로 보이며, 특히 영풍·MBK파트너스와의 지분율 격차 해소를 목표로 하고 있습니다. 그러나 이 과정에서 일반 주주들의 권리가 침해될 수 있다는 우려가 제기되고 있으며, 법적 도전이 이루어질 가능성도 큽니다. 과거의 유사 사례와의 비교 속에서, 최 회장이 내놓은 선택이 회사의 미래와 일반 주주들에게 어떤 영향을 미칠지 지켜보는 것이 중요하겠습니다.장이 남울가 되길 바라며, 시장의 투명성과 공정성 회복을 위한 논의가 지속되기를 기대합니다.